- Oferta

- Wsparcie analityczne

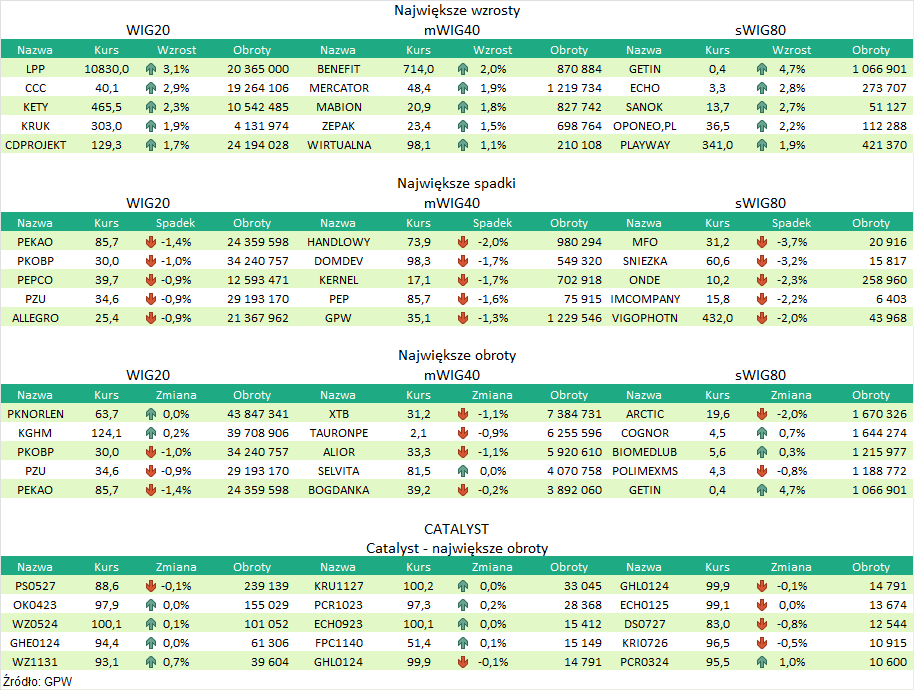

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

- Regulacje i dokumenty

- Informacje o Domu Maklerskim Banku BPS S.A.

- Komunikaty Domu Maklerskiego

- Uchwały i zarządzenia Domu Maklerskiego

- Regulamin i Taryfa Opłat i Prowizji

- Aktywa niepubliczne

- Formularze umów

- Formularze - aktualizacja

- MiFID – Informacje ogólne

- Zasady Klasyfikacji Klientów Domu Maklerskiego

- Polityka wykonywania zleceń oraz działania w najlepiej pojętym interesie Klienta w Domu Maklerskim Banku BPS S.A.

- Ryzyko inwestycyjne związane z inwestowaniem w instrumenty finansowe

- Adekwatność kapitałowa

- Polityka Prywatności

- Zasady Ładu Korporacyjnego

- FATCA

- KID

- RODO

- MIFIR/LEI

- Systemy wykonywania zleceń

- Polityka przyjmowania i przekazywania świadczeń pieniężnych i świadczeń niepieniężnych w Domu Maklerskim Banku BPS SA

- Regulamin zarządzania konfliktami interesów w Domu Maklerskim Banku BPS S.A.

- Pomoc i instrukcje

- FAQ

- Rodzaje zleceń

- Instrukcja zakładania rachunku

- Pierwsze logowanie do M@klernet

- Bezpieczeństwo

- Catalyst

- Depozyt zabezpieczający

- Harmonogram sesji

- Indeksy giełdowe

- Instytucje

- Kanon Dobrych Praktyk Rynku Finansowego

- Podatki

- Przydatne linki

- Otwieranie rachunku

- Przydatna literatura

- Wycofanie środków

- Publikacje edukacyjne

- System Rekompensat

- Wpłaty na rachunek

- Zlecenia telefoniczne

- Rozwiązywanie problemów

- O nas

Puls Parkietu

-

RAFAKO SA. Skarb Państwa obejmie emisję obligacji Rafako o wartości 100 mln zł. Skarb Państwa - Minister Rozwoju i Technologii - obejmie w ramach pomocy na restrukturyzację emisję obligacji Rafako o wartości 100 mln zł - poinformowało Rafako w komunikacie. Rafako zawarło z Agencją Rozwoju Przemysłu oraz Trigon DM umowę wykonawczą w sprawie emisji. Oprocentowanie będzie wynosić 5 proc. rocznie od wartości nominalnej obligacji pozostających do wykupu, bez kapitalizacji, z zastrzeżeniem, iż w przypadku niewykonania przez Rafako zobowiązania do zaoferowania na rzecz Skarbu Państwa emisji obligacji zamiennych na akcje spółki, oprocentowanie ulegnie podwyższeniu do 6 proc., począwszy od dnia, w którym zgodnie z umową wykonawczą Rafako zobowiązane jest do złożenia propozycji nabycia obligacji zamiennych na akcje. Datą wykupu obligacji serii N będzie 31 grudnia 2028 roku, serii O 31 grudnia 2029, a serii P 31 grudnia 2030 roku. Rafako będzie zobowiązane do wcześniejszego wykupu obligacji na żądanie obligatariusza - w tzw. dniu przedterminowego wykupu - w przypadku wystąpienia przypadków naruszenia zobowiązań spółki wynikających z warunków emisji obligacji lub przepisów prawa. (…) (PAP Biznes)

Komentarz DM Banku BPS. Emisja obligacji przez Rafako stanowi pokłosie trudnej sytuacji w jakiej znajduje się Rafako od dłuższego czasu, co zostało pogłębione przez spór z Tauronem ws. wykonania prac przy budowie bloku energetycznego w Jaworznie. Rafako, po pierwszych trzech kwartałach wypracował wprawdzie dodatni wynik finansowy netto, ale ostatnie dwa kwartały to ponowna utrata rentowności. Spółka już wcześniej generowała stratę netto, a szczególnie trudny okres miał miejsce w latach 2019-2020, w których przy skumulowanych przychodach w wysokości ok. 2,5 mld zł strata netto wyniosła prawie 800 mln zł. To skutkowało powstaniem ujemnego kapitału własnego, którego wartość na koniec III kwartału wyniosła minus 114,7 mln zł. Rafako sprzeda obligacje Skarbowi Państwa (podmiot ten obejmie całość emisji, będąc tym samym jedynym obligatariuszem). Oprocentowanie obligacji jest, w obecnym środowisku makroekonomicznym bardzo korzystne, ponieważ wynosi ono wyjściowo 5 proc. w stosunku rocznym. Biorąc pod uwagę bieżące emisje obligacji korporacyjnych, jakie mają miejsce na rynku i które oprocentowane są znacznie wyżej (najczęściej przyjmuje się zmienną stawkę WIBOR powiększoną o marzę min. 4 p., czyli około. 11 proc.), warunki dla Rafako oceniamy jako korzystne, a samą informację o emisji jako pozytywną. W 2022 r. notowania Rafako poruszały się w przedziale konsolidacji 1,4-1,8 zł, generując stopę zwrotu od początku roku na poziomie 17 proc. Informację o korzystnych warunkach finansowania postrzegamy jako impuls do wzrostów podczas najbliższych sesji. (Ł. Bryl)

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

Opracowanie wyraża wiedzę oraz poglądy autorów według stanu na dzień jego sporządzenia. Autorzy nie uwzględniają w opracowaniu jakichkolwiek szczególnych zamierzeń inwestycyjnych, szczególnych celów inwestycyjnych, sytuacji finansowej ani szczególnych potrzeb czy żądań potencjalnych odbiorców. Opracowanie publikowane jest w celach wyłącznie informacyjnych lub marketingowych i nie powinno być interpretowane jako (1) osobista rekomendacja, (1) porada inwestycyjna, prawna, lub innego typu, ani jako (2) zachęta do działania, inwestowania czy pozbywania się inwestycji w szczególny sposób, bądź (4) ocena lub zapewnienie opłacalności inwestycji w instrumenty finansowe objęte opracowaniem.

W szczególności opracowanie nie stanowi „badania inwestycyjnego” lub „publikacji handlowej” w rozumieniu Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy, bądź „rekomendacji” w rozumieniu Rozporządzenia Parlamentu Europejskiego I Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE.

Opracowanie zostało sporządzone z zachowaniem należytej staranności i rzetelności przy zachowaniu zasad metodologicznej poprawności na podstawie ogólnodostępnych informacji, w dniu publikacji opracowania, pozyskanych ze źródeł wiarygodnych dla Domu Maklerskiego Banku BPS S.A. Dom Maklerski Banku BPS S.A. nie gwarantuje ich kompletności, prawdziwości lub dokładności.

Dom Maklerski Banku BPS S.A. nie ponosi odpowiedzialności za ewentualne decyzje inwestycyjne podjęte na podstawie niniejszego opracowania ani za ewentualne szkody poniesione w wyniku tych decyzji inwestycyj-nych. Opracowanie nie powinno być interpretowane jako oświadczenie ani gwarancja (zarówno wyraźna, jak i implikowana) w zakresie generowania zysku z tytułu prezentowanej strategii inwestycyjnej.

Dom Maklerski Banku BPS S.A., jego akcjonariusze lub pracownicy mogą posiadać długie lub krótkie pozycje powstałe w wyniku transakcji zawartych na instrumentach z rynków OTC lub innych instrumentach finanso-wych wymienionych w opracowaniu. Organem sprawującym nadzór nad działalnością Domu Maklerskiego Banku BPS S.A. jest Komisja Nadzoru Finansowego z siedzibą w Warszawie, przy ulicy Pięknej 20 .

Powielanie bądź publikowanie w jakiejkolwiek formie niniejszego opracowania, lub jego części, oraz wykorzystywanie materiału do własnych opracowań celem publikacji, bez pisemnej zgody Domu Maklerskiego Banku BPS S.A. jest zabronione. Niniejsze opracowanie stanowi publikację handlową i jest prawnie chronione zgodnie z Ustawą z 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych (Dz. U. 2019 poz. 1231).

AKTUALNOŚCI

PULS PARKIETU DAILY

ANALIZA TECHNICZNA WEEKLY

ANALIZY I REKOMENDACJE