- Oferta

- Wsparcie analityczne

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

- Regulacje i dokumenty

- Informacje o Domu Maklerskim Banku BPS S.A.

- Komunikaty Domu Maklerskiego

- Uchwały i zarządzenia Domu Maklerskiego

- Regulamin i Taryfa Opłat i Prowizji

- Aktywa niepubliczne

- Formularze umów

- Formularze - aktualizacja

- MiFID – Informacje ogólne

- Zasady Klasyfikacji Klientów Domu Maklerskiego

- Polityka wykonywania zleceń oraz działania w najlepiej pojętym interesie Klienta w Domu Maklerskim Banku BPS S.A.

- Ryzyko inwestycyjne związane z inwestowaniem w instrumenty finansowe

- Adekwatność kapitałowa

- Polityka Prywatności

- Zasady Ładu Korporacyjnego

- FATCA

- KID

- RODO

- MIFIR/LEI

- Systemy wykonywania zleceń

- Polityka przyjmowania i przekazywania świadczeń pieniężnych i świadczeń niepieniężnych w Domu Maklerskim Banku BPS SA

- Regulamin zarządzania konfliktami interesów w Domu Maklerskim Banku BPS S.A.

- Pomoc i instrukcje

- FAQ

- Rodzaje zleceń

- Instrukcja zakładania rachunku

- Pierwsze logowanie do M@klernet

- Bezpieczeństwo

- Catalyst

- Depozyt zabezpieczający

- Harmonogram sesji

- Indeksy giełdowe

- Instytucje

- Kanon Dobrych Praktyk Rynku Finansowego

- Podatki

- Przydatne linki

- Otwieranie rachunku

- Przydatna literatura

- Wycofanie środków

- Publikacje edukacyjne

- System Rekompensat

- Wpłaty na rachunek

- Zlecenia telefoniczne

- Rozwiązywanie problemów

- O nas

Puls Parkietu

-

Comp zakłada wzrost EBITDA za 2023 rok do ok. 110 mln zł. Comp w aktualizacji parametrów strategii "COMP 2025" zakłada podniesienie szacunkowego wyniku EBITDA na 2023 rok do poziomu ok. 110 mln zł oraz zmienia model sprzedaży usług dodanych na wielofunkcyjnych urządzeniach fiskalnych realizowanych w ramach rozwiązania M/platform - podała spółka w komunikacie.

Zmiana modelu będzie miała wpływ na wskaźnik EBITDA oraz wskaźniki gotówkowe i operacyjne. Wpływ księgowy na wynik netto to wstępnie ok. 69 mln złotych odpisu zmniejszającego jego wartość w 2023 roku, co oznacza częściowe obniżenie wartości zysków zatrzymanych (na koniec 3 kwartału 2023 roku było to ponad 262 mln zł). Z czego dominującą pozycją będzie odpisanie nie amortyzowanej, zgodnie z MSR 38, wartości firmy (goodwill) spółki JNJ Ltd., której działalność polegająca na bezpośrednim rozwoju usług dodanych będzie zaniechana. Odpisywana wartość księgowa powstała w momencie nabycia spółki w 2014 roku.

Powyższe księgowanie, w ocenie spółki, nie wpływa na wysokość transferu do akcjonariuszy w latach 2023 do 2025 (podobnie jak przy stracie netto za 2022 rok).

"Zarząd podkreśla, że pomimo jednorazowego odpisu działalności zaniechanej wszystkie ww. decyzje są zgodne ze strategią COMP 2025 Next Generation i mają pozytywny wpływ - już od tego roku - na parametry operacyjne oraz przepływy pieniężne. Model strategicznej współpracy z partnerem rynkowym w omawianym zakresie ograniczy nasze inwestycje i ryzyko związane z budowaniem własnej pozycji, wzmacniając plany realizacji naszych celów, w tym przede wszystkim rosnących wartości EBIDTA i poziomu transferu do końca strategii COMP 2025 Next Generation" - napisano. (…) (PAP Biznes)

Komentarz DM Banku BPS. Comp zakłada wzrost EBITDA za 2023 rok do 110 mln zł. To więcej niż w zeszłym roku (74,1 mln zł), ale mniej niż w rekordowym 2021 r., kiedy Comp wypracował 119,8 mln zł EBITDA. Biorąc pod uwagę wyniki po pierwszych trzech kwartałach (skumulowana EBITDA wyniosła 80,3 mln zł), zapowiadana wysokość EBITDA, w naszej ocenie, jest realna do osiągnięcia. Jednocześnie Comp informuje, że dokona jednorazowego odpisu w wysokości 69 mln zł z tytułu zaniechania działalności przejętej w 2014 r. spółki JNJ Ltd. Odpis ten będzie miał nie tylko wpływ na wynik netto, ale także na zmiany w bilansie (spadek kapitału własnego oraz aktywów w pozycji wartości niematerialne i prawne). Biorąc pod uwagę dotychczasowe wyniki po trzech kwartałach (skumulowany wynik netto to 17,5 mln zł) oraz zapowiadany odpis, rok 2023 Comp zakończy stratą netto. Natomiast z operacyjnego punktu widzenia, odpis wynika ze zmiany strategii działania, którą Comp uważa za kluczową w swoim rozwoju, co należy postrzegać pozytywnie. W 2023 r. akcje Spółki znajdowały się w trendzie wzrostowym, osiągając stopę zwrotu na poziomie 67 proc. Obecnie kurs akcji (70 zł) dobił do bardzo silnego oporu, którego przebicie wydaje się mało realne bez istotnych bodźców fundamentalnych. (Ł. Bryl)

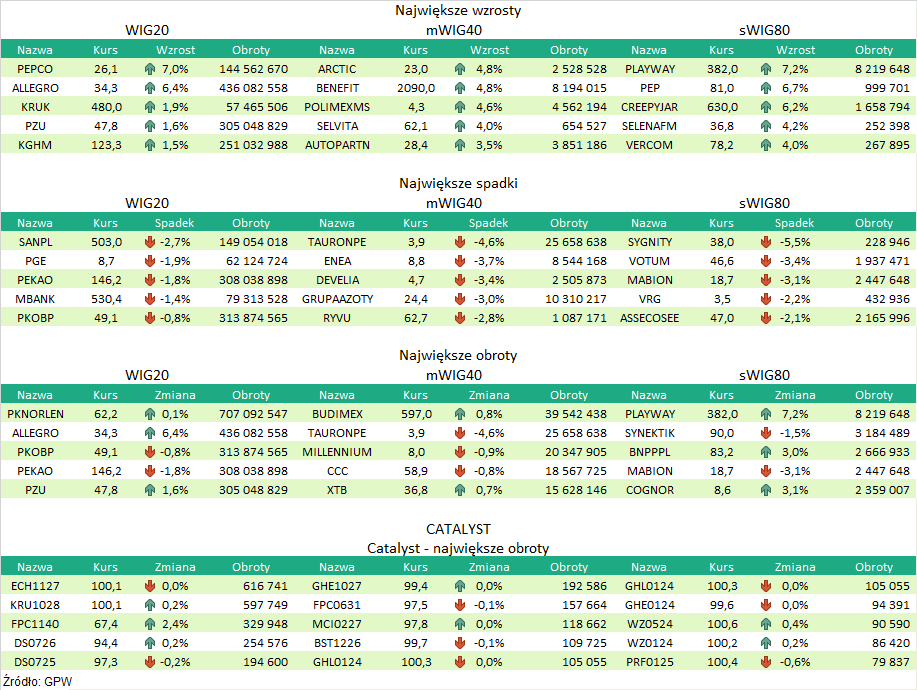

Podsumowanie sesji 15.12.2023

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

Opracowanie wyraża wiedzę oraz poglądy autorów według stanu na dzień jego sporządzenia. Autorzy nie uwzględniają w opracowaniu jakichkolwiek szczególnych zamierzeń inwestycyjnych, szczególnych celów inwestycyjnych, sytuacji finansowej ani szczególnych potrzeb czy żądań potencjalnych odbiorców. Opracowanie publikowane jest w celach wyłącznie informacyjnych lub marketingowych i nie powinno być interpretowane jako (1) osobista rekomendacja, (1) porada inwestycyjna, prawna, lub innego typu, ani jako (2) zachęta do działania, inwestowania czy pozbywania się inwestycji w szczególny sposób, bądź (4) ocena lub zapewnienie opłacalności inwestycji w instrumenty finansowe objęte opracowaniem.

W szczególności opracowanie nie stanowi „badania inwestycyjnego” lub „publikacji handlowej” w rozumieniu Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy, bądź „rekomendacji” w rozumieniu Rozporządzenia Parlamentu Europejskiego I Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE.

Opracowanie zostało sporządzone z zachowaniem należytej staranności i rzetelności przy zachowaniu zasad metodologicznej poprawności na podstawie ogólnodostępnych informacji, w dniu publikacji opracowania, pozyskanych ze źródeł wiarygodnych dla Domu Maklerskiego Banku BPS S.A. Dom Maklerski Banku BPS S.A. nie gwarantuje ich kompletności, prawdziwości lub dokładności.

Dom Maklerski Banku BPS S.A. nie ponosi odpowiedzialności za ewentualne decyzje inwestycyjne podjęte na podstawie niniejszego opracowania ani za ewentualne szkody poniesione w wyniku tych decyzji inwestycyj-nych. Opracowanie nie powinno być interpretowane jako oświadczenie ani gwarancja (zarówno wyraźna, jak i implikowana) w zakresie generowania zysku z tytułu prezentowanej strategii inwestycyjnej.

Dom Maklerski Banku BPS S.A., jego akcjonariusze lub pracownicy mogą posiadać długie lub krótkie pozycje powstałe w wyniku transakcji zawartych na instrumentach z rynków OTC lub innych instrumentach finanso-wych wymienionych w opracowaniu. Organem sprawującym nadzór nad działalnością Domu Maklerskiego Banku BPS S.A. jest Komisja Nadzoru Finansowego z siedzibą w Warszawie, przy ulicy Pięknej 20 .

Powielanie bądź publikowanie w jakiejkolwiek formie niniejszego opracowania, lub jego części, oraz wykorzystywanie materiału do własnych opracowań celem publikacji, bez pisemnej zgody Domu Maklerskiego Banku BPS S.A. jest zabronione. Niniejsze opracowanie stanowi publikację handlową i jest prawnie chronione zgodnie z Ustawą z 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych (Dz. U. 2019 poz. 1231).

AKTUALNOŚCI

PULS PARKIETU DAILY

ANALIZA TECHNICZNA WEEKLY

ANALIZY I REKOMENDACJE