- Oferta

- Wsparcie analityczne

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

- Regulacje i dokumenty

- Informacje o Domu Maklerskim Banku BPS S.A.

- Komunikaty Domu Maklerskiego

- Uchwały i zarządzenia Domu Maklerskiego

- Regulamin i Taryfa Opłat i Prowizji

- Aktywa niepubliczne

- Formularze umów

- Formularze - aktualizacja

- MiFID – Informacje ogólne

- Zasady Klasyfikacji Klientów Domu Maklerskiego

- Polityka wykonywania zleceń oraz działania w najlepiej pojętym interesie Klienta w Domu Maklerskim Banku BPS S.A.

- Ryzyko inwestycyjne związane z inwestowaniem w instrumenty finansowe

- Adekwatność kapitałowa

- Polityka Prywatności

- Zasady Ładu Korporacyjnego

- FATCA

- KID

- RODO

- MIFIR/LEI

- Systemy wykonywania zleceń

- Polityka przyjmowania i przekazywania świadczeń pieniężnych i świadczeń niepieniężnych w Domu Maklerskim Banku BPS SA

- Regulamin zarządzania konfliktami interesów w Domu Maklerskim Banku BPS S.A.

- Pomoc i instrukcje

- FAQ

- Rodzaje zleceń

- Instrukcja zakładania rachunku

- Pierwsze logowanie do M@klernet

- Bezpieczeństwo

- Catalyst

- Depozyt zabezpieczający

- Harmonogram sesji

- Indeksy giełdowe

- Instytucje

- Kanon Dobrych Praktyk Rynku Finansowego

- Podatki

- Przydatne linki

- Otwieranie rachunku

- Przydatna literatura

- Wycofanie środków

- Publikacje edukacyjne

- System Rekompensat

- Wpłaty na rachunek

- Zlecenia telefoniczne

- Rozwiązywanie problemów

- O nas

Puls Parkietu

-

Enter Air miał w I poł. '23 r. 73,5 mln zł zysku netto i 233,8 mln zł EBITDA. Enter Air miał w I połowie 2023 roku 73,5 mln zł zysku netto, wobec 99,7 mln zł straty przed rokiem. Przychody grupy wzrosły w tym okresie o 23,7 proc. rdr do 1,01 mld zł, a EBITDA wzrosła do 233,8 mln zł - podała spółka w komunikacie. Spółka podała,że istotny wzrost przychodów związany był ze wzrostem skali działalności spółki oraz wyższym kursem dolara. "Zakontraktowanie w I półroczu 2023 r. jak i kluczowym dla spółki sezonie wakacyjnym potwierdza, że planowanie wakacji za granicą wróciło do normy po zakończeniu pandemii Covid-19 w pierwszym półroczu 2022 r." - napisano w komunikacie prasowym. Enter Air zanotował 62,4 mln zł zysku operacyjnej, co oznacza wzrost o 178,3 proc. w porównaniu do 22,4 mln zł rok wcześniej. Grupa wypracowała 233,8 mln zł EBITDA i miała 73,5 mln zł zysku netto w porównaniu do 10,9 mln zł EBITDA i 99,7 mln zł straty netto w I półroczu 2022 r. Spółka podała, że na jej wyniki wpływ miały dodatnie różnice kursowe, które wyniosły w I półroczu 2023 r. 72,5 mln zł. Bez uwzględniania różnic kursowych Enter Air miał 161,3 mln zł EBITDA oraz 1 mln zł zysku netto.(PAP Biznes)

Komentarz DM Banku BPS. Wyniki Entera za I półrocze są na poziomie podstawowej działalności znacznie lepsze niż rok temu. Zysk brutto na sprzedaży wyniósł 86,4 mln zł, co oznacza prawie dwukrotny wzrost r/r, a zysk operacyjny wzrósł prawie trzykrotnie do 62,4 mln zł. Z kolei na poziomie zysku netto jest także zdecydowanie lepiej niż w poprzednim roku, ale głównie za sprawą dodatnich różnic kursowych. W I półroczu 2023 złotówka umocniła się względem dolara – w takim przypadku różnice kursowe w rachunkach Entera są dodatnie i mają pozytywny wpływ na wynik netto (w I półroczu 2022 miała miejsce sytuacja odwrotna – dolar uległ umocnieniu, co skutkowało negatywny różnicami kursowymi i w konsekwencji ujemnym wynikiem netto). W naszej ocenie, podane wyniki są pozytywne i rynek powinien zareagować na nie wzrostami podczas najbliższych sesji. Nie wykluczamy scenariusza wybicia z trendu konsolidacyjnego (41-50 zł), który trwa od czerwca tego roku. O ile popyt na usługi lotnicze pozostaje wysoki, to jako główny czynnik ryzyka dla rentowności Spółki postrzegamy obecnie ceny ropy naftowej, które w perspektywie najbliższych miesięcy mogą przebić poziom 100 dolarów za baryłkę (obecnie cena ropy WTI wynosi 92 USD). (Ł. Bryl)

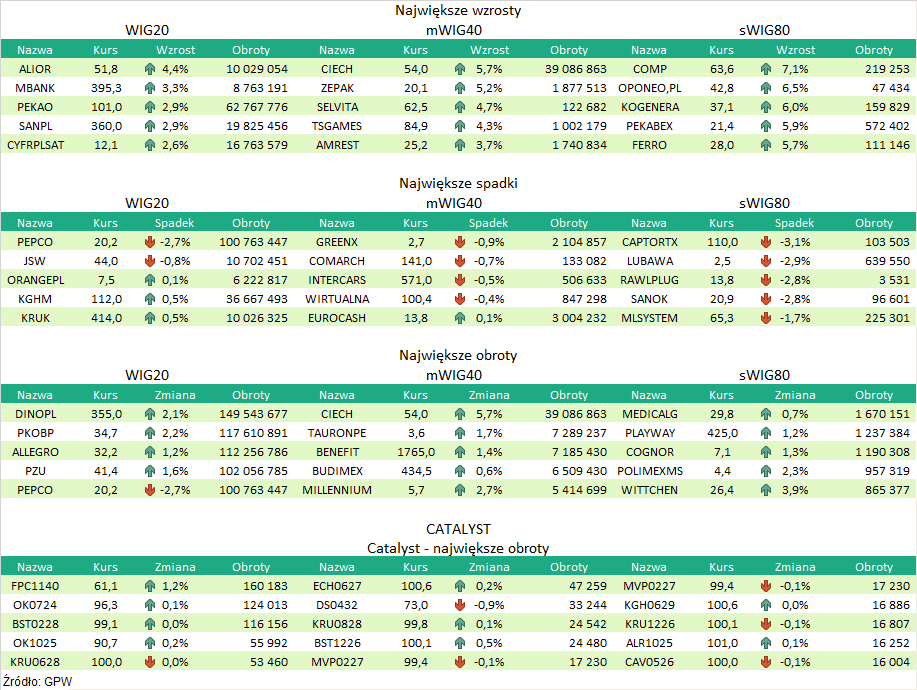

Podsumowanie sesji 29.09.2023

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

Opracowanie wyraża wiedzę oraz poglądy autorów według stanu na dzień jego sporządzenia. Autorzy nie uwzględniają w opracowaniu jakichkolwiek szczególnych zamierzeń inwestycyjnych, szczególnych celów inwestycyjnych, sytuacji finansowej ani szczególnych potrzeb czy żądań potencjalnych odbiorców. Opracowanie publikowane jest w celach wyłącznie informacyjnych lub marketingowych i nie powinno być interpretowane jako (1) osobista rekomendacja, (1) porada inwestycyjna, prawna, lub innego typu, ani jako (2) zachęta do działania, inwestowania czy pozbywania się inwestycji w szczególny sposób, bądź (4) ocena lub zapewnienie opłacalności inwestycji w instrumenty finansowe objęte opracowaniem.

W szczególności opracowanie nie stanowi „badania inwestycyjnego” lub „publikacji handlowej” w rozumieniu Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy, bądź „rekomendacji” w rozumieniu Rozporządzenia Parlamentu Europejskiego I Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE.

Opracowanie zostało sporządzone z zachowaniem należytej staranności i rzetelności przy zachowaniu zasad metodologicznej poprawności na podstawie ogólnodostępnych informacji, w dniu publikacji opracowania, pozyskanych ze źródeł wiarygodnych dla Domu Maklerskiego Banku BPS S.A. Dom Maklerski Banku BPS S.A. nie gwarantuje ich kompletności, prawdziwości lub dokładności.

Dom Maklerski Banku BPS S.A. nie ponosi odpowiedzialności za ewentualne decyzje inwestycyjne podjęte na podstawie niniejszego opracowania ani za ewentualne szkody poniesione w wyniku tych decyzji inwestycyj-nych. Opracowanie nie powinno być interpretowane jako oświadczenie ani gwarancja (zarówno wyraźna, jak i implikowana) w zakresie generowania zysku z tytułu prezentowanej strategii inwestycyjnej.

Dom Maklerski Banku BPS S.A., jego akcjonariusze lub pracownicy mogą posiadać długie lub krótkie pozycje powstałe w wyniku transakcji zawartych na instrumentach z rynków OTC lub innych instrumentach finanso-wych wymienionych w opracowaniu. Organem sprawującym nadzór nad działalnością Domu Maklerskiego Banku BPS S.A. jest Komisja Nadzoru Finansowego z siedzibą w Warszawie, przy ulicy Pięknej 20 .

Powielanie bądź publikowanie w jakiejkolwiek formie niniejszego opracowania, lub jego części, oraz wykorzystywanie materiału do własnych opracowań celem publikacji, bez pisemnej zgody Domu Maklerskiego Banku BPS S.A. jest zabronione. Niniejsze opracowanie stanowi publikację handlową i jest prawnie chronione zgodnie z Ustawą z 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych (Dz. U. 2019 poz. 1231).

AKTUALNOŚCI

PULS PARKIETU DAILY

ANALIZA TECHNICZNA WEEKLY

ANALIZY I REKOMENDACJE