- Oferta

- Wsparcie analityczne

- Puls Parkietu

- Program Wsparcia Pokrycia Analitycznego GPW 4.0

- Program Wsparcia Pokrycia Analitycznego GPW 3.0

- Rekomendacje

- DM BPS ESG Score

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Webinar z Analitykiem Technicznym

- Webinaria edukacyjne

- Komentarze Analityczne Wojciecha Białka (Archiwum do 2021)

- Regulaminy, wzory umów i inne dokumenty

- SFDR

- Regulacje i dokumenty

- Informacje o Domu Maklerskim Banku BPS S.A.

- Komunikaty Domu Maklerskiego

- Uchwały i zarządzenia Domu Maklerskiego

- Regulamin i Taryfa Opłat i Prowizji

- Aktywa niepubliczne

- Formularze umów

- Formularze - aktualizacja

- MiFID – Informacje ogólne

- Zasady Klasyfikacji Klientów Domu Maklerskiego

- Polityka wykonywania zleceń oraz działania w najlepiej pojętym interesie Klienta w Domu Maklerskim Banku BPS S.A.

- Ryzyko inwestycyjne związane z inwestowaniem w instrumenty finansowe

- Adekwatność kapitałowa

- Polityka Prywatności

- Zasady Ładu Korporacyjnego

- FATCA

- KID

- RODO

- MIFIR/LEI

- Systemy wykonywania zleceń

- Polityka przyjmowania i przekazywania świadczeń pieniężnych i świadczeń niepieniężnych w Domu Maklerskim Banku BPS SA

- Regulamin zarządzania konfliktami interesów w Domu Maklerskim Banku BPS S.A.

- Pomoc i instrukcje

- FAQ

- Rodzaje zleceń

- Instrukcja zakładania rachunku

- Pierwsze logowanie do M@klernet

- Bezpieczeństwo

- Catalyst

- Depozyt zabezpieczający

- Harmonogram sesji

- Indeksy giełdowe

- Instytucje

- Kanon Dobrych Praktyk Rynku Finansowego

- Podatki

- Przydatne linki

- Otwieranie rachunku

- Przydatna literatura

- Wycofanie środków

- Publikacje edukacyjne

- System Rekompensat

- Wpłaty na rachunek

- Zlecenia telefoniczne

- Rozwiązywanie problemów

- O nas

- Home

- Wsparcie analityczne

- Byki i Niedźwiedzie - A. techniczna J. Borawskiego

- Archiwum - Byki i niedźwiedzie

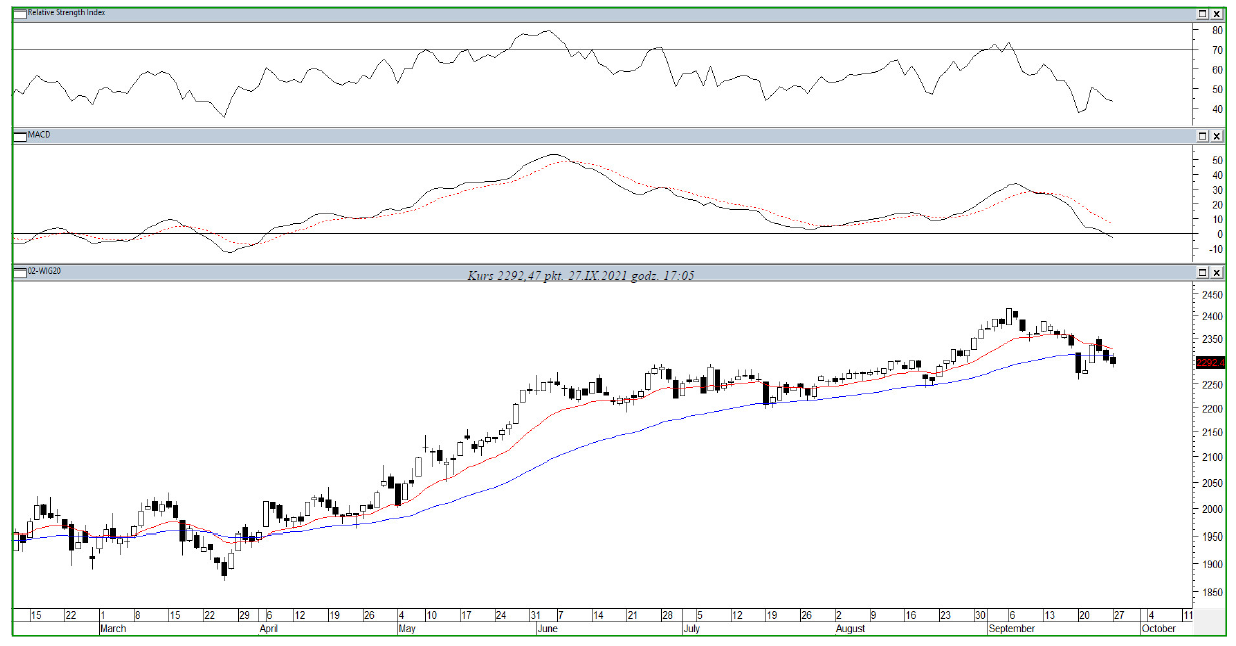

- ... Trzy Czarne Kruki ...

... Trzy Czarne Kruki ...

Byki i niedźwiedzie - tygodnik sytuacyjny

Opracowanie z dnia 29 wrzesień 2021

... Ostatnie sesje przynoszą odreagowanie niedawnych spadków i powrót do ruchu w dół. Daje to spadkową formację „Trzech Czarnych Kruków” z kluczowym oporem - 2353 czyli maksimum ostatniego kruka. Ruch spadkowy od szczytu jest aktualnie najdłuższy od marcowego dna. Stąd założenie rozpoczęcia korekty ruchu wzrostowego jaki pojawił się od marcowego dna. Minimalny zasięg to dno obu „czwórek” - sierpniowe minima lub dno konsolidacji z czerwca i lipca. Korekta ta powinna także nieco potrwać w czasie. Wszak chodzi o korektę 5-cio miesięcznego ruchu. Następny opór to wrześniowy szczyt. Jest to jednocześnie maksimum spadkowej formacji „wewnętrznej trójki spadkowej” z jej oporem (wewnątrz barowym) na wysokości 2409 pkt. Nieco niżej pojawi się niewielki „swing” z maksimum 13 IX - 2388 pkt. Poza wspominanym wsparciami Dno małej podfali czwartej 2240 pkt. i minimum z 19 VIII. Minimum kolejnego ważnego słupka z 19 VII. - 2196 pkt. Następne wsparcie to Dno świecy z 27 V - 2165 pkt. oraz minimum z 13 V - 2049 pkt. Poniżej znajduje się majowe minimum - 2000 pkt., poświąteczne okno hossy 1959-1965 pkt. Na obecnych poziomach poza wspomnianym nie występują już istotne opory. Wykres tygodniowy wzbogacił się o jeszcze jedną czarną niepomiarową szpulkę. Minima poprzednich białych korpusów 2127 i 2189 pkt. w dalszym ciągu powinny spełniać rolę koncentracji popytu. Od marcowego dołka jednak niedźwiedzie nadal nie mogą uzyskać większej przewagi niż 29-32 pkt czarnego korpusu. Dodatkowo dużej wagi nabiera dno wiosennej konsolidacji - 1868 pkt. Średnie wykładnicze z 15/45 sesji tworzą ponownie strefę oporu 2310-2325 pkt. Wskaźnik adx(14) - 19 pkt. opadał wcześniej inicjując wejście w trend spadkowy. W ten sposób wzrosty kursu będą potraktowane jako korektor do poziomu co najwyżej 2360 pkt. Później formuła trendu spadkowego zostanie zanegowana.

Opracowanie wyraża wiedzę oraz poglądy autorów według stanu na dzień jego sporządzenia. Autorzy nie uwzględniają w opracowaniu jakichkolwiek szczególnych zamierzeń inwestycyjnych, szczególnych celów inwestycyjnych, sytuacji finansowej ani szczególnych potrzeb czy żądań potencjalnych odbiorców. Opracowanie publikowane jest w celach wyłącznie informacyjnych lub marketingowych i nie powinno być interpretowane jako (1) osobista rekomendacja, (1) porada inwestycyjna, prawna, lub innego typu, ani jako (2) zachęta do działania, inwestowania czy pozbywania się inwestycji w szczególny sposób, bądź (4) ocena lub zapewnienie opłacalności inwestycji w instrumenty finansowe objęte opracowaniem.

W szczególności opracowanie nie stanowi „badania inwestycyjnego” lub „publikacji handlowej” w rozumieniu Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy, bądź „rekomendacji” w rozumieniu Rozporządzenia Parlamentu Europejskiego I Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE.

Opracowanie zostało sporządzone z zachowaniem należytej staranności i rzetelności przy zachowaniu zasad metodologicznej poprawności na podstawie ogólnodostępnych informacji, w dniu publikacji opracowania, pozyskanych ze źródeł wiarygodnych dla Domu Maklerskiego Banku BPS S.A. Dom Maklerski Banku BPS S.A. nie gwarantuje ich kompletności, prawdziwości lub dokładności.

Dom Maklerski Banku BPS S.A. nie ponosi odpowiedzialności za ewentualne decyzje inwestycyjne podjęte na podstawie niniejszego opracowania ani za ewentualne szkody poniesione w wyniku tych decyzji inwestycyj-nych. Opracowanie nie powinno być interpretowane jako oświadczenie ani gwarancja (zarówno wyraźna, jak i implikowana) w zakresie generowania zysku z tytułu prezentowanej strategii inwestycyjnej.

Dom Maklerski Banku BPS S.A., jego akcjonariusze lub pracownicy mogą posiadać długie lub krótkie pozycje powstałe w wyniku transakcji zawartych na instrumentach z rynków OTC lub innych instrumentach finanso-wych wymienionych w opracowaniu. Organem sprawującym nadzór nad działalnością Domu Maklerskiego Banku BPS S.A. jest Komisja Nadzoru Finansowego z siedzibą w Warszawie, przy ulicy Pięknej 20 .

Powielanie bądź publikowanie w jakiejkolwiek formie niniejszego opracowania, lub jego części, oraz wykorzystywanie materiału do własnych opracowań celem publikacji, bez pisemnej zgody Domu Maklerskiego Banku BPS S.A. jest zabronione. Niniejsze opracowanie stanowi publikację handlową i jest prawnie chronione zgodnie z Ustawą z 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych (Dz. U. 2019 poz. 1231).

AKTUALNOŚCI

PULS PARKIETU DAILY

ANALIZA TECHNICZNA WEEKLY

ANALIZY I REKOMENDACJE